- Beplan jou finansiesJy moet al die finansiële implikasies verstaan en daarvoor beplan en begroot; saam met die wetlike implikasies en die oordragproses.

Stel vir jou ‘n vooruitskatting op van die kontantvloei sodat jy weet wat jy sal ontvang en wanneer jy dit gaan ontvang, en net so belangrik, wat jy moet betaal en wanneer jy dit moet betaal. Jou vooruitskatting sal dit vir jou duidelik maak watter fondse jy in alle stadiums van die verkoop- en oordragproses beskikbaar moet hê. Dit sal ook help om jou finale en belangrikste vraag vir jou te beantwoord; wat is die netto bedrag wat jy aan die einde van die transaksie gaan ontvang.

- Moenie van Kapitaalwinsbelasting (KWB) vergeet nie

Daar is heelwat uitgawes waarvoor jy moet voorsiening maak, met die verkoop van jou eiendom. Klop gerus by jou prokureur aan om jou van hulp te wees met die lys van waarskynlike uitgawes. In hierdie artikel gaan ons net een ondersoek – KWB – Kapitaalwinsbelasting. Onthou ook dat dit gewoonlik eers later betaalbaar is met jou volgende belastingopgawe en -aanslag.As jy kapitaalwins met die verkoop van jou eiendom gemaak het, mag jy dalk Kapitaalwinsbelasting daarop moet betaal. In sommige gevalle kan dit ‘n wesenlike bedrag wees. Daarom moet jy weet wanneer dit nodig is om ‘n gedeelte van jou opbrengs eenkant te moet hou om dit later aan SARS oor te betaal. Onthou ook dat SARS uitgebreide magte het om belasting in te vorder.Daar is darem goeie nuus ook: Die voordele daaraan verbonde om jou eie gesinshuis te besit en die waarde van eiendom as ‘n goeie beleggingsbate, weeg vir die meeste van ons swaarder as die pyn om belasting te moet betaal wanneer jy eendag weer gaan verkoop. Die betaling van KWB met die verkoop van ‘n eiendom is ook nie naastenby so ingrypend as wat dit sou wees om inkomstebelasting daarop te betaal nie. As die kapitaalwins op jou primêre woning byvoorbeeld R2 miljoen of minder is, hoef jy as die verkoper geen Kapitaalwinsbelasting te betaal nie; want dan is daar niks betaalbaar nie.

Hoe werk KWB met die verkoop van jou eiendom?

Dit is natuurlik ‘n ingewikkelde onderwerp, daarom is hierdie slegs ‘n oorsigtelike opsomming van die algemene beginsels. Kry eerder toegepaste professionele advies vir jou spesifieke omstandighede.

- Wat is kapitaalwinsbelasting? KWB vorm deel van jou inkomstebelasting. Dit is ’n belasting op enige kapitaalwins wat jy maak met die verhandeling van ‘n kapitale bate, in hierdie geval jou eiendom. Die kapitaalwins is die verskil tussen jou basiskoste en die netto opbrengs van jou verkooptransaksie.

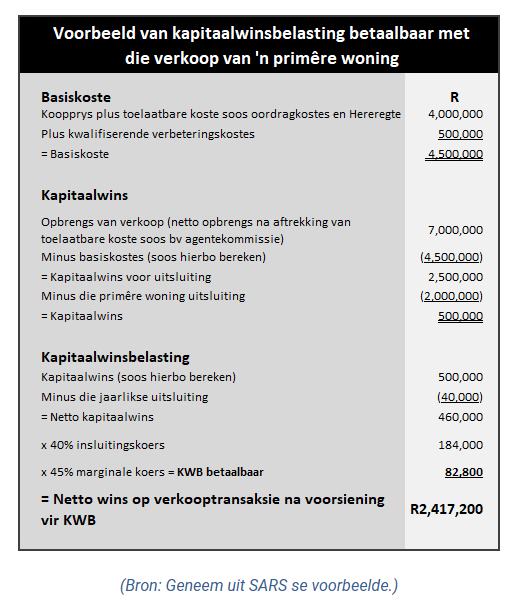

- Wat is “basiskoste”? Dit is wat dit jou aanvanklik gekos het om jou eiendom aan te koop (insluitend oordragkoste, hereregte en dies meer). Kapitaalwinsbelasting het eers op 1 Oktober 2001 in Suid-Afrika in werking getree. As jy die eiendom voor daardie datum gekoop het, is die eiendom se waarde soos op 1 Oktober 2001 die waarde wat jy gaan gebruik. Kwalifiserende verbeteringskoste (soos aanbouingskostes en verbeteringskostes van die eiendom) moet by jou basiskoste gevoeg word, terwyl instandhoudingskostes of herstelkoste weer uitgesluit word. Jy kan sien hoe belangrik dit is om volledig boek te hou van hierdie uitgawes oor die jare en om die bewys van uitgawes en betalings byderhand te hou. In die berekening hieronder veronderstel ons dat ‘n huiseienaar ‘n aantal jare gelede sy of haar huis vir die bedrag van R4 miljoen gekoop het, wat die oordragkoste en belasting ingesluit het. Hierna het die eienaar oor jare altesaam R500 000 aan verbeterings bestee; dalk is ‘n ekstra kamer aangebou en ‘n swembad bygevoeg.

- Hoe bereken jy die “verkoopopbrengs”? Van die verkoopprys kan jy enige onkostes aftrek wat direk verband hou met die verkooptransaksie, soos agentekommissie, advertensies, regskoste ensovoorts. In ons voorbeeld werk ons met ‘n netto verkoopopbrengs van R7 miljoen.

- Hoe bereken jy die “kapitaalwins”? Dit is die verskil tussen die basiskoste van die eiendom en die opbrengs wat met die verkoop verkry is (R2,5 miljoen in ons voorbeeld, voordat die primêre woning-uitsluiting ter sprake kom).

- Wat is die toelaatbare aftrekkings wat jy van die kapitaalwins kan aftrek? As die eiendom in jou persoonlike naam geregistreer is en jy het die eiendom as jou “primêre woning” gebruik, dws waar jy normaalweg woon, kan jy die toelaatbare “primêre woning” uitsluiting van R2 miljoen van jou kapitaalwins aftrek. As jy jou huis vir besigheidsdoeleindes gebruik het, of as jy net vir ‘n gedeelte van die tydperk van jou eienaarskap in die woning gewoon het, moet jy toegepaste advies verkry oor hoeveel (indien enige) van die primêre woning uitsluiting wel vir jou beskikbaar is. Jy kan elke jaar ‘n “jaarlikse uitsluiting” van R40 000 van enige kapitaalwins in daardie jaar aftrek. In ons voorbeeld, veronderstel ons dat die verkoper geregtig is op altwee hierdie uitsluitings in geheel, wat beteken dat die netto kapitaalwins in hierdie transaksie R460 000 beloop.

- Hoe word jy op die netto kapitaalwins belas? Die voorbeeld help om dit duidelik te maak. Jou netto kapitaalwins word by jou jaarlikse inkomstebelastingaanspreeklikheid gevoeg teen die “insluitingskoers” wat op jou van toepassing is. Natuurlike persone (individue) en spesiale trusts het ‘n insluitingskoers van 40%, terwyl ander trusts en maatskappye ‘n insluitingskoers van 80% het. Dit beteken 40% van ‘n individu se kapitaalwins (en 80% van maatskappye en trusts se kapitaalwins) word in daardie belastingjaar by jou inkomste gevoeg vir die berekening van jou inkomstebelasting. Jy sal dan belasting op daardie bedrag betaal teen jou marginale belastingkoers (18% – 45% afhangende van jou belasbare inkomste). In ons voorbeeld veronderstel ons dat die spesifieke individuele belastingbetaler belasting betaal teen die hoogste marginale koers van 45%. Die gevolglike belastingaanspreeklikheid is dan R82 800 wat net minder is as 1,2% van die netto verkoopopbrengs. Ons verkoper se wins op die verkoop nadat hierdie belastingverpligting ook in ag geneem is, sou dan R2 417 200 wees.

Hoeveel Kaptitaalwinsbelasting gaan jy betaal?

Vir ‘n individu is jou berekening: Kapitaalwinsbelasting = Kapitaalwins x 40% insluitingskoers x jou marginale belastingkoers.

Kyk na die voorbeeld hieronder wat veronderstel dat ‘n individuele huisverkoper geregtig is op die volle R2 miljoen primêre woning-uitsluiting en belasting betaal teen die hoogste marginale belastingkoers van 45%. Voeg dan jou eie syfers by en en maak jou eie berekening.

Oorspronlike artikel, met permissie van Ewald Burger Prokureurs

Lees hier